主要なバランスファンドのリスク・リターン情報を前回まとめてから1年が経過しました。2018年6月9日現在の情報にアップデートしておきます。

今回から新たに「eMAXIS Slimバランス」の成績を追加しました。初回の決算発表がまだなので、実際の経費率は不明ですが、1年の成績を見る限り心配無さそうですね。

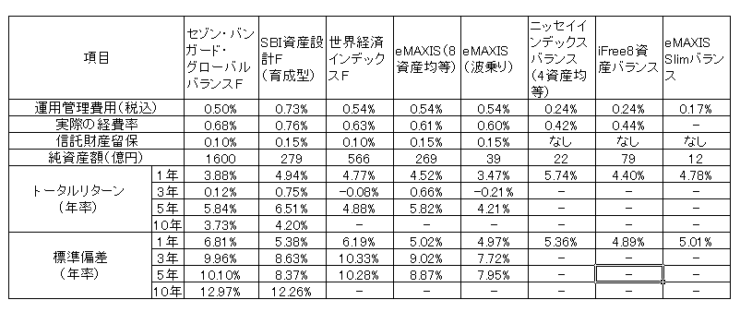

主なバランスファンドのリスク・リターン一覧

主なバランスファンドとして、インデックス型であり、ノーロード(購入手数料無料)かつ信託報酬など維持費用が比較的低コストのもののうち、1年以上の運用実績があるものを選定しました。

株式や債権シフト型など派生系があるものはスタンダードタイプを選んでいます。

データソースはモーニングスターです。

セゾンバンガード・グローバルバランスファンド

「セゾンバンガード・グローバルバランスファンド」は内外株式・債券をそれぞれ時価総額比に基づいた資産配分しています。

10年以上の実績があります。他のバランスファンドに比べて純資産規模が断トツで大きく1000億円を超える純資産規模となっており、安定運用されている事が特徴です。

規模が大きくなった事で、投資先のバンガードのファンドがより低い手数料が適用されるクラスに変更されるなど、好循環で運用されているのではないでしょうか。顧客本位の経営理念も評価されこれだけの資金が集まっていると思います。

懸念点を挙げるとすれば、独立系投信会社の為、2本のファンドに会社の経営がかかっている事。トータルで利益を出せば良い大手投信運用会社とは違いってこの点は不利でしょう。ここまで大きくなると急にやめるとは言わないでしょうが、親会社が方針転換したら終わるという不安もありました。

SBI資産設計オープン(資産成長型)

スゴ6の愛称が着いた 「SBI資産設計オープン(資産成長型)」はREITを含む6資産配分型。

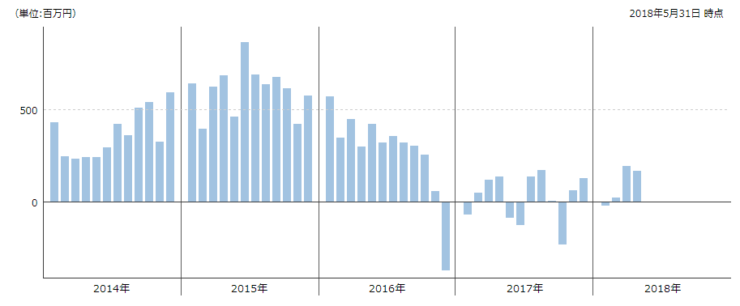

安定した成績をあげていますが、昨年あたりから資金流入が細り流出超過の月も出てきています。

また新興国株・債券を含まず、内外REITを20%含んでおり、ここ数年REITの調子が良かった事もあり成績は比較的良いです。シャープレシオ(リスクに見合ったリターンをあげたか)の点で見ても優秀。

残念ながら純資産額は兄弟ファンドの世界経済インデックスファンドに抜かれましたが、やはり販売チャンネルがSBI証券に限られている点が不安要素です(純資産規模は十分なのですぐに問題があるわけではない)。

世界経済インデックスファンド

「世界経済インデックスファンド」はSBI資産設計オープンと同じ三井住友TAMが運用する兄弟ファンド(マザーファンドが同じ)。

REITを含まず、新興国株・債券を含む6資産配分型。

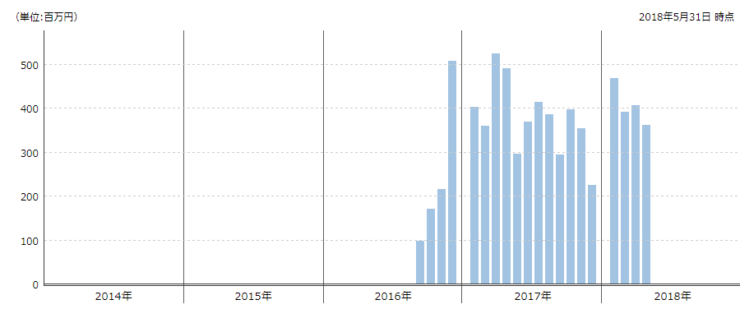

こちらの方が後発の為、信託報酬率が低く設定されています。また販売チャンネルが限定されていない事も安定した資金流入がある要因だと思います。

新興国を含む点で好みが別れるところですね。

三井住友TAMではもう一つ兄弟ファンドの「SMT インデックスバランス・オープン」が後発で設定されています。こちらは全部込みの9資産タイプですが、あまり話題化する事なく埋もれてしまっているように思います。

eMAXISバランスファンド(8資産均等)

後発ですが着実に伸びてきた「eMAXISバランスファンド(8資産均等)」です。

eMAXISシリーズのインデックスファンドをバラで購入した場合よりも運用管理費用が安いというのが大きな特徴。

どのアセットクラスが調子が良いかは毎年バラバラであり、当ファンドの様な均等配分のアセットアロケーションはシンプルですが比較的良い成績を残しています。

昨年の5月より、同じマザーファンドに投資するのですが信託報酬コストを大幅に下げた「eMAXIS Slimバランス(8資産均等型)」を設定した事で、ネット証券を利用する若い層はそちらにシフトしています(今からコストの高い方を買うのは意味なし)が、毎月の資金流入はそれほど影響を受けていないようです。

eMAXISバランス(波乗り型)

「eMAXISバランス(波乗り型)」はトレンドフォロー戦略というタクティカルアセットアロケーション(戦略的にアセットアロケーションを変更する)を行うバランスファンドです。

運用報告書によるとタクティカルアセットアロケーションだがらと言って余計なコストが嵩んでいる訳ではないのですが、成績からはタクティカルアセットアロケーションが必ずしも上手く機能しておらず、苦戦しています。

ニッセイ・インデックスバランスF(4資産均等)

インデックスファンドの低コスト化を推めるニッセイAMによるバランスファンド「<購入・換金手数料なし>ニッセイ・インデックスバランスファンド(4資産均等型)」。

4つの資産(国内株式、国内債券、外国株式、外国債券)への均等配分という事で、非常にわかりやすいアセットアロケーションですが、資金流入を見ると今ひとつ厳しいようです。

ニッセイAMの購入・換金手数料なしシリーズは単品のファンドが信託報酬率を下げたのに対し、バランスファンドは若干置いてけぼり感がありますが、eMAXIS Slimバランスへの対抗馬として期待されます。

iFree8資産バランス

大和証券投投信の「iFree8資産バランス」は、低信託報酬のバランスファンドです。

資産クラス単品は、パッとしないiFreeシリーズですが、バランスファンドはeMAXIS Slimバランスの対抗馬として頑張っています。

資金流入は安定してプラスとなっています。

eMAXIS Slimバランス

信託報酬0.17%と数年前からは考えられない水準の低コストバランスファンド。

これからバランスファンドを購入するのであれば、間違いなくこのファンドが本命です。

先発のeMAXISバランス(通称Fatの方)と運用対象は同じですが、コストが低い分1年の運用成績はプラスとなっています。

まだ、最初の運用報告書が出ていないので実質コストがわかりませんが、この分なら心配は要らないでしょう。

追記(2018/7/16):運用報告書が出ました。問題ない結果となっています。

私の妻が、つみたてNISAで当ファンドをつみたてています。

この記事の感想を下のコメント欄でお寄せください