※データを更新した2018年6月版の記事があります。

昨年8月にNISAを意識してバランスファンドまとめ記事を書きましたが、丁度1年が経過しましたので情報をアップデートしておきます。

ラインナップは前回と同様に、ノーロード低コストバランスファンドを代表して、以下の6ファンドです。データは「投信まとなび」より本日現在のものを参照しています。

| 項目 | セゾンバンガードGBF | マネックス(育成) | SBI資産設計(育成) | 世界経済インデックス | eMAXIX(均等) | eMAXIS(波乗り) | |

| 運用管理費用 | 0.5076% 実質0.74% |

1.0260 | 0.7344% | 0.5400% | 0.5400% | 0.5400% | |

| 信託財産留保 | 0.1% | 0.3% | 0.15% | 0.1% | 0.15% | 0.15% | |

| 純資産額(億円) | 783.4↑ | 95.0↓ | 106.4↑ | 71.4↑ | 54.5↑ | 23.6↑ | |

| トータルリターン (年率換算) |

1年 | 15.56 | 13.77 | 15.16 | 15.69 | 16.16 | 16.11 |

| 3年 | 16.01 | 13.24 | 15.96 | 14.66 | – | – | |

| 5年 | 9.15 | 7.55 | 9.91 | 8.80 | – | – | |

| 標準偏差 (年率) |

1年 | 7.11 | 6.94 | 6.99 | 8.28 | 8.05 | 7.83 |

| 3年 | 12.54 | 9.51 | 11.69 | 14.11 | – | – | |

| 5年 | 11.97 | 9.41 | 11.80 | 13.78 | – | – | |

| シャープレシオ | 1年 | 2.06 | 1.88 | 2.05 | 1.80 | 1.89 | 1.94 |

| 3年 | 1.24 | 1.35 | 1.32 | 1.04 | – | – | |

| 5年 | 0.78 | 0.81 | 0.85 | 0.67 | – | – | |

昨年の時点ではリターンでは「SBI資産設計オープン」、リスク面では「マネックス資産設計ファンド」が良いという結果が見えていましたが、1年経つとリターンに関しては状況が変わってきています。

「セゾンバンガードグローバルバランスファンド」は安定して好調。純資産額がその人気を表しています。時価総額に基づいて米国偏重なのは若干気になりますが、ある意味バンガード社らしい王道を行くバランスファンドでしょう。

「SBI資産設計オープン」は株式40%、債券40%に加えて内外REITを20%含んでいるのが特徴(新興国は含まず)。同様にREITと言えば、「eMAXISバランスファンド」も内外REITを合わせて25%含んでいます。

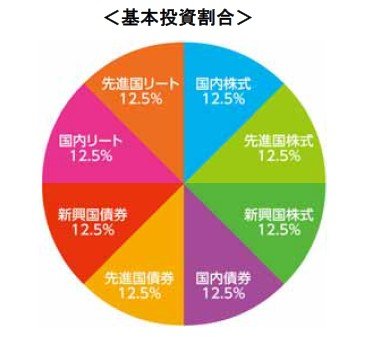

「eMAXISバランスファンド(8資産均等)」はeMAXISシリーズのインデックスファンドをバラで購入した場合よりも信託報酬が安いというのも大きな特徴ですね。

SMTの「世界経済インデックスファンド」は新興国株・債券を含む6資産型。時価総額比に近いのですが、GDP比に基づく配分が特徴的。今回5年までのデータが加わりました。

リスクを一定に抑える運用方針を掲げた「マネックス資産設計ファンド<育成型>」が一貫してリスク(標準偏差)が小さいという結果を残している事はさすがです。

ただし、多くのファンドが純資産額を伸ばす中で、「マネックス資産設計ファンド<育成型>」は純資産額を減らしています。昨年は8月を除いて全ての月で資金が流出。今年に入ってからも傾向は変わっていません。今となっては高い信託報酬と販売チャンネルが限られる事から、今後人気が復活するとも思えないかな。

ちなみに、うちの妻も2008年よりこのファンドを積立てていましたが、NISA開始を期に昨年末に全て売却し、世界経済インデックスファンドに乗り換えました。

どのバランスファンドが良いかはなかなか難しい問題です。私ならコストが低く、シンプルな商品という基準で選びます。

この記事の感想を下のコメント欄でお寄せください