この2月でインデックス投資を始めて17年目となりました。

時間を味方につける事をとにかく意識してきましたが、投資継続のコツは部屋の中の観葉植物の様な適度な距離感に尽きると思います。

さて、我が家のリスク資産ポートフォリオ全体の直近3ヶ月(2022年1Q)の投資収益率は+0.2%となりました。なんだかんだ変動が大きかったのですが年初来プラス。2006年2月にリスク資産への投資を開始して以来の累計では+71.8%となっています。(今期末評価額÷(前期末評価額+今期投資額)で算出、既払手数料・税等込み。確定拠出年金も含む)。

騰落率では昨年末より若干下がっていますが、新規積立分を含むリスク資産評価額は過去最高を更新しています。

また、つみたてNISA口座は、先進国株式またはオールカントリーで年間40万円をつみたて中(毎月30,000円、ボーナス月は50,000円)ですが、2018年枠が+78.7%、2019年枠が+73.4%、2020年枠が+55.0%、2021年枠が+14.9%、2022年枠が+8.4%と絶好調が続いています。

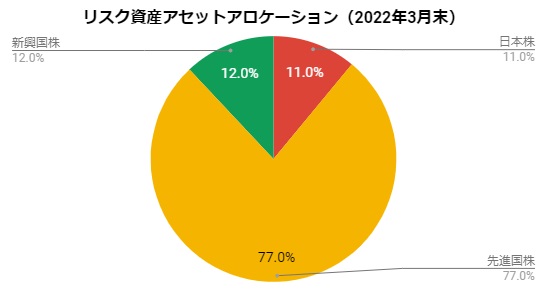

アセットアロケーション(2022年3月31日現在)

現在のリスク資産の配分は、日本株11%、外国株89%(先進国株77%、新興国株12%)、日本債券0%、外国債券0%。

リスク資産アセットアロケーションは、これまで便宜上国内債券クラスに入れていた個人向け国債を全て売却したため、比率が変更されていますが、個人向け国債を売った資金はそのまま定期預金(口座開設のキャンペーン金利適用)に入れた為、金融資産全体で見るとリスク資産の比率はほとんど変わっていません。

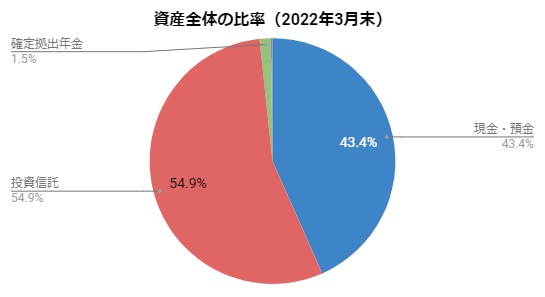

投資を始めた当初は、資産も少なく無リスク資産の一部を生活防衛資金として明確に分けていましたが、現在は生活防衛資金は現金・預金の中に含めてしまっても問題無いところまで来ました。

ただし、リーマンショックの経験から、リスク資産はいつでも簡単に半分程度になると思っているので、無理はせずに投資信託(リスク資産)の比率が約50%となるように現金と比率を調整するスタイルで継続しています。

ポートフォリオ(2022年3月31日現在)

現在保有している銘柄は以下の通り。前期末より個人向け債券が無くなった点が変更点です。

日本株

- 日本株式インデックスe(特定口座)

外国株

- 外国株式インデックスe(特定口座)

- ニッセイ外国株式インデックスファンド(特定口座)

- たわらノーロード先進国株式(つみたてNISA)

- eMAXIS Slim 先進国株式(つみたてNISA)

- eMAXIS Slim 全世界株式(オールカントリー)(特定口座及びつみたてNISA)(積み立て中)

- DCダイワ外国株式インデックス(確定拠出年金)(積み立て中)

新興国株

- eMAXIS Slim新興国株式インデックス(特定口座)(積み立て中)

積み立て銘柄は「eMAXIS Slim 全世界株式(オールカントリー)」一本としたいところですが、GDP比率に基づくアセットアロケーションを目指していた名残りで新興国株式に未練があり「eMAXIS Slim新興国株式インデックス」もわずかですが毎月積立ています。

今後の予定

4月ということで、ライフプランを見直す良い時期かと思います。職場も上の世代が抜けて、いよいよ自分はどう締めくくるかと言う事を考えざるを得ない年齢に。

投資に関しては、毎月決めた金額をつみたてNISA口座と特定口座で淡々と積み立てるスタイルに当面変更はありません。

この記事の感想を下のコメント欄でお寄せください