FPであり、社会保険労務士の井戸美枝さんの新刊「一般論はもういいので、私の老後のお金「答え」をください!」が4月23日に発売されました(Kindle版もあります)。

年金の正しい話、特に一般論に留まらず、自分はどうなの?という点を主題に書かれた本書は、シングル女性や、育児休業の場合、離婚したら?など、さまざまなケースでのシミュレーションが示されています。

また、カラフルな図表を取り入れて、非常に読みやすく工夫されているのも特徴でしょうか。

今回、編集者の方との縁があり本書を頂きましたので、私が感じたポイントをまとめておきます。

本書の3つのポイント

女性の目線から、女性を主なターゲットとして書かれていますが、内容は男女問わず参考となります。特に年金やiDeCoやNISAなど、これから制度変更もある仕組みの最新情報が掲載されているため、これからお金のことを勉強してみようと言う方に、特におすすめします。

年金への正しい理解

公的年金の話は全ての世代の人にとってかかわりにある重要な話なのですが、実はあまりちゃんと理解されていません。

特に、老齢年金だけでなく、障害年金や遺族年金についても正しい理解が必要です。老後のお金のプランニングはまず年金の理解からスタートすると言っても良いでしょう。

本書では、会社員や自営業はもちろん、シングル、派遣社員、育児休業から復職などさまざまなライフスタイルの人の年金額がどうなるのか、シミュレーションされています。

年金について、もっとマニアックで深い話を知りたい人は、田村正之さんの下記書籍も面白いです。

具体的なTo Doリスト

本書は、老後のお金のことを考えるには、何からやったら良いのか、年代別に具体的な手順と考え方が示されています。

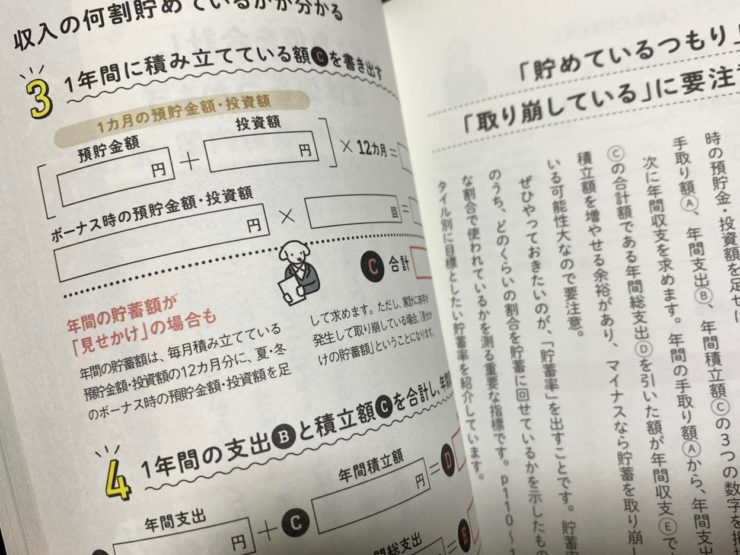

今、「いくら使っている?」「いくら貯めている?」という家計の見える化は、家計管理の基本中の基本なのですが、こういうのをすっ飛ばして「投資で資産形成」の話になりがちです。

会社で確定拠出年金が導入されてセミナーなど受けた人も多いと思いますが、いきなり「金融商品」の選び方の話で、戸惑わなかったでしょうか?

本書は、理想の貯蓄率はどれくらいを目指そうか、ライフプランニングはどう考えようかという基礎の部分から、iDeCoやNISAといったツールまで、お金の事を考える具体的な指針となると思います。

何でも自分でやってみる

まえがきに書かれている、お金について大事な基本が2つあります。

- 何でも自分でやってみる

- 数字はウソをつかない

まさにこれを具現化したのが本書だと思います。

お金の話は、ひとそれぞれの生活スタイルや思想によって答えが違います。

自分で自分のケースについて考えてみる、実際に計算してみることで、自分にとっての「特注品の答え」が見つかるというのが本書の特徴です。

本書がきっかけとなって、実際につみたてNISAほか、資産形成を始めてみようという方が多く出てくると良いなと思います。

目次

CHAPTER 1 お金に困らない人生のルール

- 一生を4つの時期に分けてみる

- 女性の2人に1人は90歳まで生きる

- 必要なのは稼ぎ力とお金の知恵

- 老後が不安な人vs不安じゃない人

- 20代~60代 お金のTo Doリスト

CHAPTER 2 私の年金、「答え」をください!

- 自分の年金は「どれか」知ろう

- 会社員の平均年金額は?

- フリーランスの平均年金額は?

- 年金=自分が積み立てた保険料分?

- 「ねんきん定期便」のトリセツ(50歳未満編)

- 「ねんきん定期便」のトリセツ(50歳以上編)

- 「ねんきんネット」のトリセツ

- 育児休業を取ると年金が減る?

- 働けなくなると年金が早くもらえる?

- 将来の年金は今よりも減る?

- おひとりさまの注意点は?

- 50歳になったら年金カレンダーをつくろう

- 年金を受け取る手続き

CHAPTER 3 「老後のお金」年代別TO DOリスト

- 老後2000万円必要ってホント?

- 「今を楽しむ」vs「将来に備える」

- 老後資金はいつから貯める?

- 今、「いくら使ってる?」を知る

- 今、「いくら貯めている?」を知る

- 今、「いくら資産がある?」を知る

- 目指せ!理想の貯蓄率(シングル編)

- 目指せ!理想の貯蓄率(共働き編)

- 「70歳まで働く」ライフプランニング

CHAPTER 4 iDeCoとつみたてNISAで「じぶん年金」

- お金に困らない!「基本」をおさらい

- 老後資金をつくる5つの方法

- 投信積み立てならコツコツ増やせる

- iDeCoでお得に老後資金づくり

- iDeCOで「手取り収入」が増える

- iDeCoのはじめ方① 毎月の掛金を決める

- iDeCoのはじめ方② 金融機関を決める

- iDeCoのはじめ方③ 口座開設の手続きをする

- これで挫折ナシ!申込書の書き方

- iDeCoで使える金融商品は?

- iDeCoの3つの増やし方

- どれだけ増える?① iDeCo×定期預貯金

- どれだけ増える?② iDeCO×安定投資

- どれだけ増える?③ iDeCo×積極投資

- 投資対象を変更するには?

- 税金で一番得する受け取り方は?

- どっちが得?iDeCo vs つみたてNISA

- つみたてNISAの始め方① どちらがお薦め?2つのNISA

- つみたてNISAの始め方② 少額もOK!ほったらかしもOK!

- つみたてNISAの始め方③ 口座開設は簡単&スピーディ

- つみたてNISAの始め方④ 投資対象はどう選ぶ?

- つみたてNISAの始め方⑤ お薦めはバランス型投信

- iDeCo&つみたてNISAで3000万円!

- 働き女子のiDeCo+つみたてNISA活用法!

- iDeCoとNISA、制度はどう変わる?

CHAPTER 5 年金は増やせる!受け取り方&働き方

- 会社員が年金を増やす3つの方法

- 3つの方法で増える年金受給額は?

- 60歳以降も働く メリット&デメリット

- 働き続けることで増える年金額は?

- 何歳まで働くのがベスト?

- 60歳以降働くと、年金が減らされれる?

- 年収アップと年金アップ① 給料が上がると年金受給額も増える?

- 年収アップと年金アップ② 年金受給額を年20万円増やすには?

- 月給が上がると保険料も上がる?

- パートの年金をどう増やす?

- 遅くもらい始めて受給額を増やす

- フリーランスの年金の増やし方

- 離婚後、妻が受け取れる「夫の年金」は?

- 夫に先立たれた時の遺族年金は?

- 介護にかかるお金の基本

- 2022年から年金制度が変わる?

CHAPTER 6 年金不安で「カモられない」ためにしっておくべきこと

- Special対談 慶応義塾大学商学部教授 権丈善一 × 社会保険労務士 井戸美枝

この記事の感想を下のコメント欄でお寄せください