アセットマネジメントONEの低コストインデックスファンド「たわらノーロードシリーズ」が第4期決算を迎え、運用報告書が公開されています。

今期のニュースとしては「たわらノーロード先進国株式」と「たわらノーロードバランス(8 資産均等型)」は2019年10月1日付けで信託報酬の引き下げが行われました。

- たわらノーロード先進国株式

0.225%(税抜)→ 0.20%(税抜)→0.0999%(税抜) - たわらノーロードバランス(8資産均等型)

0.22%(税抜)→0.14%(税抜)

私も「たわらノーロード先進国株式」と「たわらノーロード新興国株式」を保有していますので、運用報告書の内容をチェックしておきます。

たわらノーロード先進国株式

たわらノーロード先進国株式はMSCIコクサイ・インデックス(円換算ベース、配当込み、為替ヘッジなし)を指標とした低コスト インデックスファンドです。

信託報酬 年率0.0999%(税抜)、購入時手数料及び信託財産留保額 なし

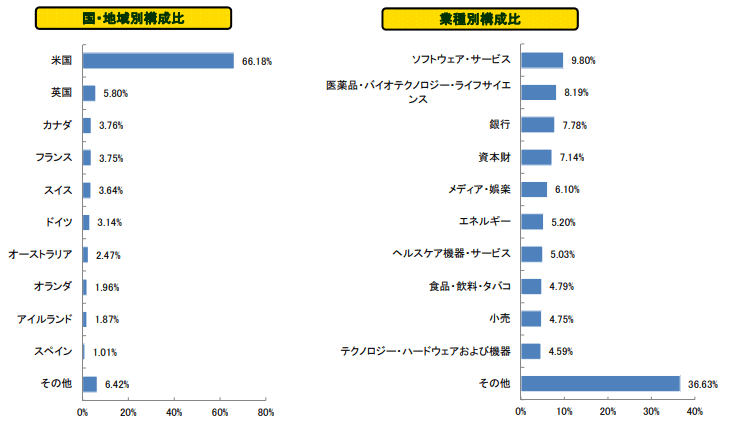

米国比率が66%と高いのですが、日本を除く先進国22ヵ国に上場する大・中型株を投資対象としており、世界の株式市場全体の時価総額の約85%をカバーしています。

<上図はたわらノーロード先進国株式月次運用レポート(2019年11月29日基準)より>

運用実績

たわらノーロード先進国株式の今期(第4期)の騰落率は+5.6%(ベンチマークのMSCIコクサイ(配当込み)は +6.2%)

ベンチマークとの乖離(-0.6%)を生じた要因は信託報酬等コストによるものとされています。分配金は0円で内部に留保。

実質的なコストについて

1万口あたりの費用

信託報酬額 27円

売買委託手数料 0円

有価証券取引税 1円

その他費用 4円

合計 33円

実質コスト 0.261%

前期が0.251%でしたので若干増加していますが、誤差の範囲かな。

純資産額等

純資産額 462億円(2019年12月20日)

外国株式パッシブファンド・マザーファンド 純資産額 3,496億円(2019年2月15日)

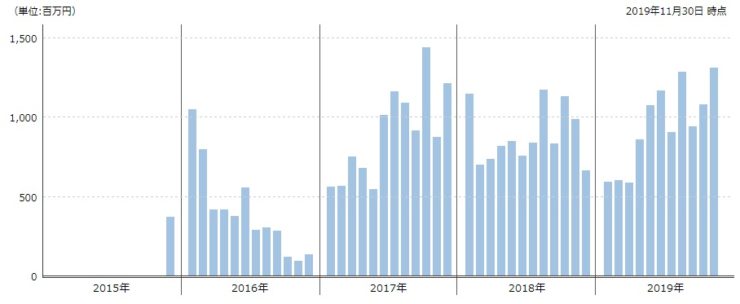

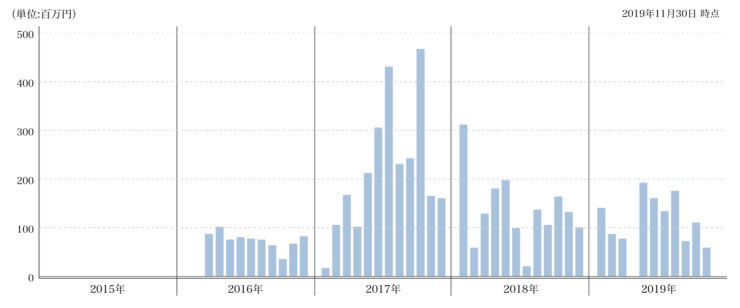

月次資金流出入

モーニングスターより抜粋。

たわらノーロード先進国株式の月次の資金流入は好調で、コンスタントに資金が入っています。全く心配は不要。

たわらノーロード 新興国株式

たわらノーロード新興国株式はMSCIエマージング・マーケット・インデックス(円換算ベース、配当込み、為替ヘッジなし)を指標とした低コストインデックスファンドです。

信託報酬 年率0.34%(税抜)、購入時手数料なし、信託財産留保額 0.3%

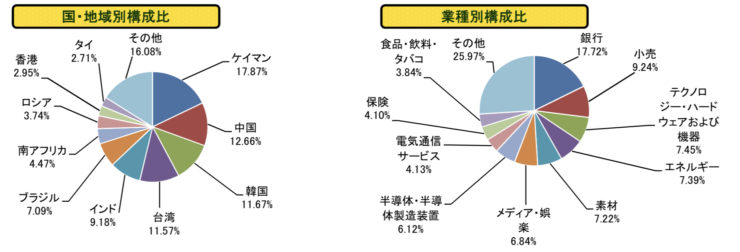

ケイマンと表示されているものも含め中国の比率が高い指数です。先進国株に加えて新興国も含めたポートフォリオを作るかどうかは好みが分かれるところですが、私は肯定的です。

運用実績

たわらノーロード新興国株式の今期(第4期)の騰落率は+4.4%(ベンチマークのMSCIエマージング・マーケットインデックス(配当込み)は +6.1%)

ベンチマークとの乖離(-1.7%)を生じた要因は信託報酬等コストのほか、為替要因及び配当課税によるもの。分配金は0円で内部留保。

実質的なコストについて

1万口あたりの費用

信託報酬額 48円

売買委託手数料 15円

有価証券取引税 18円

その他費用 25円

合計 105円

実質コスト 0.818%

たわらノーロード新興国株は2018年12月30日付けで信託報酬率の引き下げを行っていますが(年率0.495% ⇒0.34%(税抜))、今期は引下げはありませんでした。むしろ実質コストは前期より0.2%も増加しています。

また、2期前の決算時の実質コストよりも増えているのが嫌な感じです(スケールメリットが活かせていない?)。

純資産額等

純資産額 68億円(2019年12月20日)

エマージング株式パッシブ・マザーファンド 純資産額 615億円(2019年4月18日)

純資産総額ではeMAXIS Slim新興国株式に劣後しています。また、運用成績はプラスですがマザーファンドは前期末より資産額が減っているのも気になります。

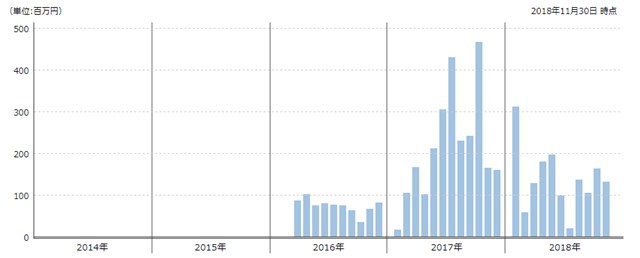

月次資金流出入

コンスタントに資金が入っていますが、金額的には厳しいです。2017年後半以降はeMAXIS slim新興国株式に投資先を変えた投資家も多いのかもしれません。eMAXIS slim新興国株式に比べ、かなりさみしい状況です。

全体の所感

たわらノーロードシリーズは品質も良く真面目に運用されていると評価していますが、eMAXIS Slimシリーズとニッセイの購入・換金手数料なしシリーズに隠れて3番手のポジション。

私も特定口座とつみたてNISA口座で保有しており、当面保有し続けるつもりですが、新規の積立は別銘柄を購入しており、正直ここから人気を取り戻すのは厳しいのかなと感じています。

一定の資金が入っているうちは、むしろ急な資金の出入りが有るよりは不人気でも良いのですが、流出超過になった時にどこまで粘れるか。頑張りを期待しています。

この記事の感想を下のコメント欄でお寄せください